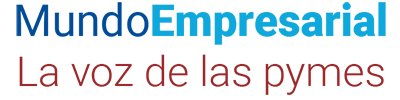

Productores agropecuarios exigen eliminar los derechos de exportación: “No queremos retenciones”

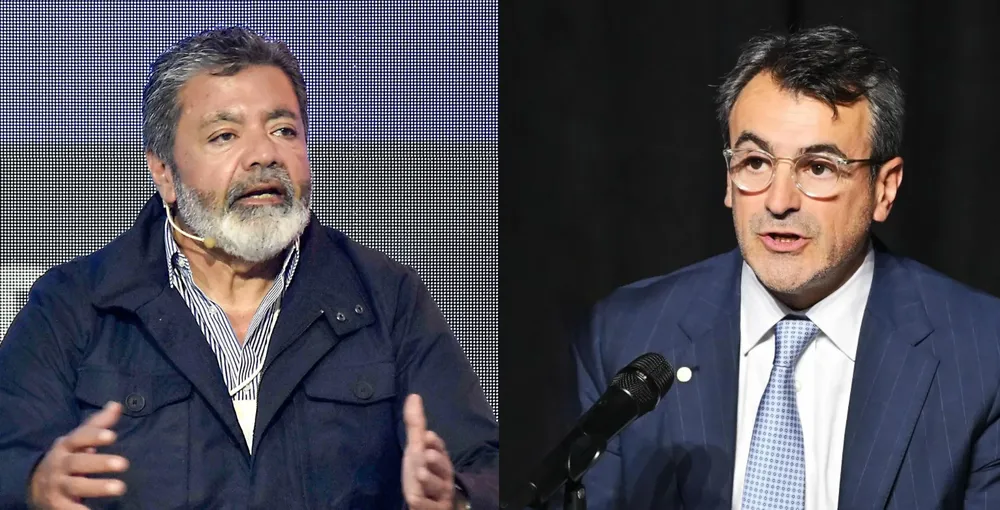

CONINAGRO advirtió que el fin de la rebaja en las retenciones decidido por el Gobierno de Javier Milei pone en jaque la rentabilidad y previsibilidad del sector agroindustrial. Reclaman medidas urgentes al ministro Luis Caputo y reglas fiscales claras para garantizar inversión, desarrollo tecnológico y empleo en las economías regionales.