:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/3QFOBJ745VBOXL7G5MGI3K2VBE.jpeg)

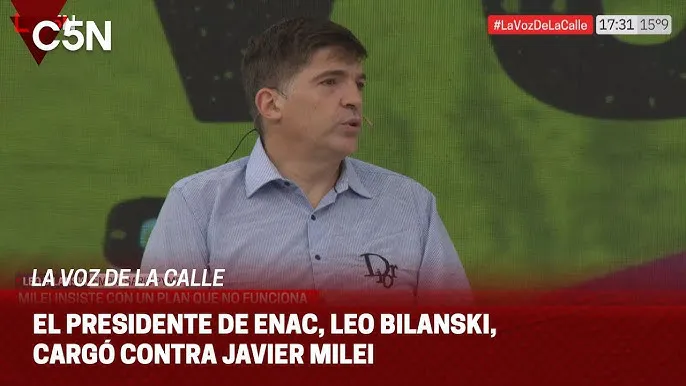

El ministerio de Economía denunció en la Justicia a una organización que exigía dinero para aprobar importaciones

Además, el Gobierno anunció la puesta en marcha de una app de seguimiento del trámite SIRA, con una notificación automática para evitar maniobras ilegales